Une évaluation de préfinancement s’entend de la valeur présumée d’une entreprise avant que ne soit organisé un tour de financement par émission d’actions. John Rikhtegar, vice-président, Capital-développement, Capital-risque RBCx, nous fait part de ses connaissances sur la façon dont une évaluation est déterminée et des raisons pour lesquelles vous pourriez en avoir besoin.

Comme tout fondateur d’entreprise en démarrage peut en attester, mener une entreprise de l’étape de sa conception à celle de sa sortie comporte son lot de rebondissements. Qu’il s’agisse de développer le produit, de constituer une équipe, de s’y retrouver sur le marché, les fondateurs se fixent pour objectif d’atteindre des jalons de rendement pour faire en sorte que leur jeune entreprise en démarrage puisse un jour se transformer en entreprise bien établie. Dans un cycle de vie d’entreprise qui se caractérise par le changement continu, la pression de se développer et la consommation de capitaux qui s’ensuit (et qui devient désormais la norme dans le domaine de la technologie), le fait de connaître la valeur de son entreprise peut relever du défi. Cependant, lorsqu’est venu le moment de trouver du financement de démarrage, une évaluation de préfinancement devient alors une nécessité.

Tout comme c’est le cas du parcours d’une entreprise en démarrage en tant que tel, l’évaluation d’une entreprise à un stade de premier développement est rarement simple. John Rikhtegar, vice-président, Capital-développement, Capital-risque RBCx, nous fait part de ses connaissances en matière d’évaluation. John soutient les clients qui en sont à un stade de premier développement, principalement en marge de la collecte de fonds et de la croissance stratégique, en plus de diriger des occasions de placement directes, indirectes et stratégiques. Pour aider les nouveaux fondateurs d’entreprise à se familiariser avec le processus de l’évaluation de préfinancement, le présent article traite des sujets suivants :

Qu’est-ce qu’une évaluation de préfinancement ?

En quoi une évaluation de préfinancement est-elle importante ?

Méthodes de détermination d’une évaluation

Limites propres à l’évaluation d’une société fermée

Raisons pour lesquelles une évaluation plus élevée n’est pas toujours préférable

« Les évaluations de préfinancement constituent la base de toutes les négociations en matière de capital-risque car elles ont une incidence sur le prix par action d’une entreprise, le nombre de nouvelles actions requises dans un tour de financement et la participation finale que détiendra un investisseur, compte tenu de son investissement. »

Qu’est-ce qu’une évaluation de préfinancement ?

Une évaluation de préfinancement s’entend de la valeur présumée d’une entreprise avant que ne soit organisé un tour de financement par émission d’actions. Une telle évaluation est nécessaire pour déterminer la part de fonds propres que recevront les investisseurs en échange du capital qu’ils fourniront. En revanche, une évaluation postfinancement s’entend de la valeur prévue de la société une fois que le tour de financement a été mené à bien.

Fondamentalement, l’évaluation fait référence au prix d’un actif – la valeur perçue d’une entreprise, qui est généralement déterminée par l’entreprise, ses investisseurs, les investisseurs potentiels et les acteurs externes du marché (c.‑à‑d. les analystes). L’évaluation permet généralement de déterminer la valeur d’une entreprise ou d’une société à un moment précis, selon celle-ci et ses investisseurs.

« Les évaluations de préfinancement constituent la base de toutes les négociations en matière de capital-risque car elles ont une incidence sur le prix par action d’une entreprise, le nombre de nouvelles actions requises dans un tour de financement et la participation finale que détiendra un investisseur, compte tenu de son investissement », souligne John.

Comment calculez-vous l’évaluation de préfinancement?

Lévaluation de préfinancement est calculée comme l’évaluation postfinancement moins le capital supplémentaire levé au cours de la ronde de financement par actions.

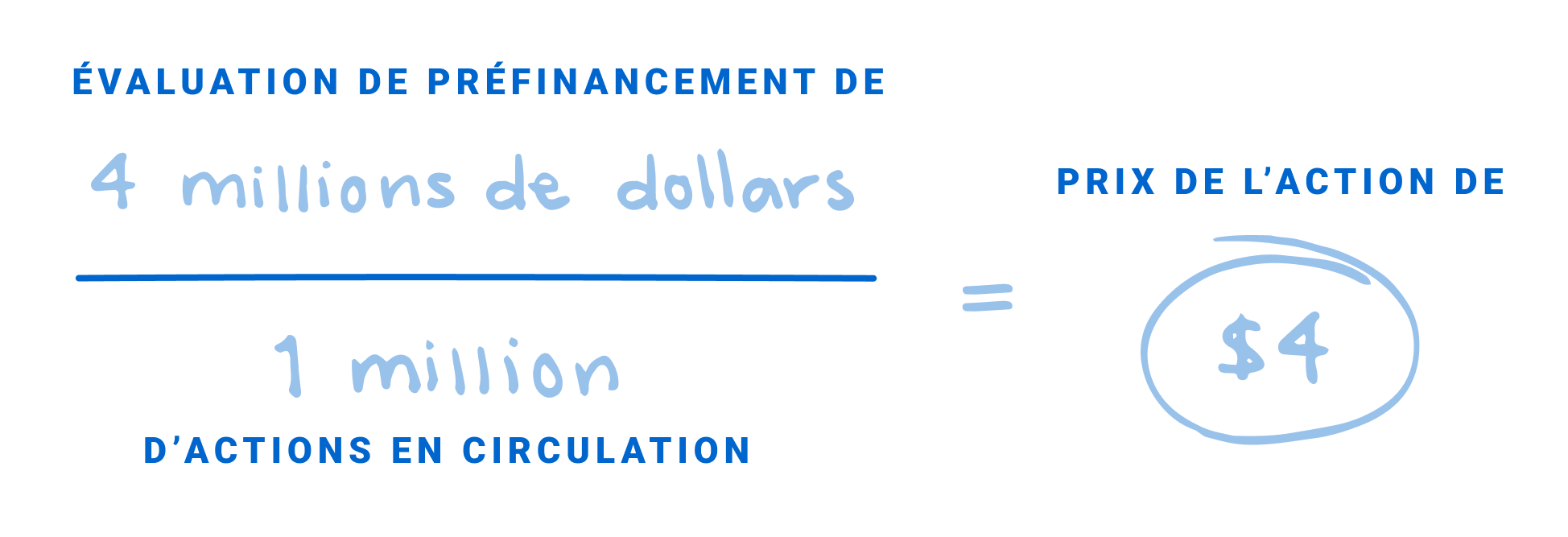

Exemple d’évaluation de préfinancement

Anika, la fondatrice, détient 100 pour cent de sa société et un million de ses actions sont en circulation. Elle souhaite réunir des capitaux pour son entreprise en démarrage et elle prévoit recueillir la somme de 1 million de dollars, sur la base d’une évaluation de préfinancement de 4 millions de dollars. Le prix implicite par action de sa société est donc de 4 $.

Pour atteindre son objectif qui consiste à rassembler 1 million de dollars, elle doit donc émettre 250 000 actions supplémentaires.

Prix de l’action de 4 $ x 250 000 actions = 1 million de dollars

Dès lors, Anika cédera 20 pour cent de sa participation dans sa société en échange d’un financement par émission d’actions d’une valeur de 1 million de dollars.

| Montant | Nombre d’actions | Percentage | |

|---|---|---|---|

| Fondatrice | 4 000 000 $ | 1 million | 80% |

| Investisseur | 1 000 000 $ | 250 000 | 20% |

| Total | 5 000 000 $ | 1,25 million | 100% |

Les actions privilégiées contribuent à atténuer le risque pour les investisseurs

Des actions privilégiées sont généralement offertes aux investisseurs dans le cadre du financement d’une société fermée. Ces actions constituent la base des fonds propres de leurs actionnaires après financement, puisque ces actions offrent des avantages par rapport aux actions ordinaires qui sont généralement détenues par les fondateurs, les employés et les quelques investisseurs potentiels à un stade de premier développement. En effet, les actions privilégiées jouissent d’une priorité en cas de liquidation, de droits de participation et sont assorties de droits antidilution. Ces avantages contribuent à atténuer le risque pour les investisseurs et sont généralement proposés dans le but de se prémunir contre toute surévaluation. Bien qu’interviennent différentes techniques d’analyse, l’évaluation de préfinancement d’une société est sujette à interprétation.

« Les investisseurs assument le risque sur actions dans le cadre d’un financement de société fermée, souligne John. Leur investissement, bien qu’il puisse en théorie offrir un potentiel à la hausse infini, est assorti d’un plancher de zéro en cas de scénario négatif. En d’autres termes, un investisseur pourrait multiplier par 100 (100x) son argent si son investissement initial visait une entreprise en démarrage appelée à devenir le prochain Google ou Microsoft. » Cependant, à l’inverse, si cette entreprise devait faire faillite, l’investisseur ne perdrait son argent qu’à hauteur d’un multiple de 1 (1x) (c.‑à‑d. son investissement d’origine).

« C’est le “caractère asymétrique en faveur de la hausse” qui fait du capital-risque une catégorie d’actifs si intéressante pour divers investisseurs », souligne John.

Une évaluation de préfinancement ne présente pas de caractère définitif

Une évaluation de préfinancement est établie à un moment précis et elle est susceptible de changer à mesure que l’entreprise évolue et que ses activités s’étendent.

Exemple :

Une entreprise qui a recueilli 4 millions de dollars dans le cadre d’une évaluation de préfinancement de 12 millions de dollars (évaluation postfinancement de 16 millions de dollars) pourrait se remettre à la recherche de financement 18 mois plus tard et fixer à 30 millions de dollars sa nouvelle évaluation de préfinancement, compte tenu de son évolution et du fait qu’elle s’est solidement implantée depuis son dernier tour de financement par émission d’actions.

Bien que notre écosystème technologique soit désormais habitué à ces « tours de financement à la hausse », alors que les entreprises recueillaient de plus en plus de capitaux, nous sommes sur le point d’aborder une période un peu nouvelle, alors que les fondateurs seront tenus de recueillir des capitaux dans le cadre de « tours de financement à la baisse ». De tels tours de financement à la baisse surviennent lorsque l’évaluation de préfinancement d’une entreprise dans le cadre du tour actuel est inférieure à l’évaluation postfinancement du tour précédent.

En se référant à l’exemple qui précède, si l’entreprise cherche actuellement à réunir des fonds sur la base d’une évaluation de préfinancement de 12 millions de dollars (plutôt que de 30 millions de dollars), cette opération surviendra dans le cadre d’un tour de financement à la baisse puisque l’évaluation est inférieure à l’évaluation postfinancement de 16 millions de dollars du tour précédent.

En quoi une évaluation de préfinancement est-elle importante ?

Alors que les entreprises s’efforcent de se développer tandis qu’elles sont appelées à traverser ce qui constitue en quelque sorte la « vallée de la mort », soit la période durant laquelle les revenus sont peu élevés et les dépenses relatives sont, elles, élevées, les entreprises en démarrage doivent se tourner vers des sources de capitaux externes pour financer le début de leurs activités. Dans le domaine de la technologie, la plupart des entreprises en démarrage se tournent vers le capital-risque pour réunir de tels capitaux, alors que des fonds propres sont généralement fournis en échange d’une participation dans l’entreprise (bien que ce scénario ne présente pas de caractère exclusif puisque les investisseurs pourraient plutôt choisir de fournir une dette convertible).

« Les évaluations servent à déterminer le prix d’équilibre du marché d’un actif et permettent aux acheteurs comme aux vendeurs de conclure des opérations. »

Une évaluation de préfinancement constitue une condition préalable à tout tour de financement par émission d’actions formel. L’évaluation offre aux investisseurs une base pour déterminer la participation actuelle des actionnaires existants, l’objectif étant de déterminer si un investisseur détient 20 pour cent d’une entreprise de 2 millions de dollars ou de 20 millions de dollars. Une évaluation de préfinancement permet également de déterminer la valeur de chacune des actions devant être vendues aux nouveaux investisseurs. Cette information peut servir à déterminer le nombre d’actions devant être émises sur la base du prix prévalant avant le financement et l’injection de capital ciblée (comme on l’indiquait dans l’exemple mettant en cause Anika).

Comme le souligne John : « Si l’on prend un pas de recul, une évaluation vise en fait à établir le prix qu’un groupe de personnes estime que vaut un actif. En théorie, cet actif pourrait être une canette de boisson gazeuse offerte dans votre bodega local au prix de 1,50 $ ou une entreprise de logiciels en phase avancée d’une valeur de 250 millions de dollars. Les évaluations servent à déterminer le prix d’équilibre du marché d’un actif et permettent aux acheteurs comme aux vendeurs de conclure des opérations. »

Les investisseurs actuels doivent comprendre combien vaut leur participation dans un actif. Dans le cas des nouveaux investisseurs, l’évaluation permet de mieux comprendre le prix d’un actif potentiel afin qu’ils puissent en tenir compte dans l’établissement de leur intérêt envers son achat. Une évaluation de préfinancement est également utile pour les fondateurs et les employés puisqu’elle propose une approche plus objective à l’égard de la valeur de leur entreprise – et de son attrait global – pour les investisseurs.

Méthodes de détermination d’une évaluation de préfinancement

Les méthodes auxquelles il est fait appel pour les évaluations d’entreprises en démarrage sont fortement tributaires de la phase de l’entreprise et de la nature de l’opération. L’évaluation d’une entreprise à la phase précoce de son démarrage repose sur un ensemble plus qualitatif d’heuristiques d’investissement. Pour les investisseurs d’entreprises qui en sont à la phase précoce de leur démarrage et dont la traction est minimale (et qui peuvent même ne pas avoir encore atteint la phase de l’offre d’un produit), les principaux aspects dont il convient de tenir compte aux fins de l’évaluation sont les suivants :

- Calibre de l’équipe fondatrice ;

- Modèle d’affaires et besoins anticipés en matière de capital (c.‑à‑d. modèles du commerce électronique de détail par rapport au commerce interentreprises) ;

- Références externes et contrôle diligent d’une validation indépendante du marché ;

- Utilisation du produit pour atteindre des jalons cibles souhaités ;

- Validité, taille et croissance attendue du marché potentiel total.

Les fournisseurs de capital-risque souhaiteront pour leur part évaluer l’attractivité du marché (qu’il s’agisse du domaine des soins de santé, des logiciels d’entreprise, de la micromobilité ou d’un autre domaine) pour veiller à ce que le marché que vise l’entreprise en démarrage est d’une taille conséquente, et que :

- Il n’y a pas d’obstacles ou de barrières réglementaires ;

- Une forte croissance du marché est prévue ;

- Il y a déjà eu une forte croissance au cours des dernières années ;

- Le marché n’est ni en état de surchauffe, ni bondé ni hyperconcurrentiel.

À l’inverse, une entreprise en démarrage à un stade avancé, pour laquelle une plus grande quantité de données peut être tirée de ses activités, sera soumise à une évaluation quantitative et qualitative plus rigoureuse.

« Parmi les heuristiques quantitatives, à la fois de nature historique et prévisionnelle, qui interviennent dans l’établissement de l’évaluation appropriée d’une entreprise qui en est à une phase moyenne à avancée, peuvent figurer le taux de croissance des revenus, le nouveau revenu annuel récurrent net ajouté par trimestre, le taux de conversion d’opération au comptant, le multiple d’utilisation de la trésorerie, le taux de rétention des revenus nets ou le taux d’attrition et la croissance de l’effectif de l’entreprise », souligne John.

Dans le cas des opérations intervenant à une phase ultérieure, les investisseurs ont recours à un ensemble d’outils plus formels pour évaluer une entreprise. Deux des méthodes courantes sont celles de l’analyse des flux de trésorerie actualisés et l’analyse des multiples.

Qu’est-ce qu’une analyse des flux de trésorerie actualisés ?

L’analyse des flux de trésorerie actualisés se fonde sur les flux de trésorerie futurs d’une entreprise, qui sont ensuite actualisés à leur valeur actuelle afin d’établir une valeur actuelle nette (VAN) implicite. Un investisseur peut alors s’appuyer sur la VAN à titre de point de départ pour fixer le prix d’un actif et établir ses attentes en matière de rendement cible dans le contexte d’une évaluation équitable de l’entreprise.

Comme le souligne John : « Bien que cette approche ait intuitivement du sens, la méthode des flux de trésorerie actualisés a traditionnellement été moins utile dans le cas de l’évaluation des entreprises technologiques puisque ces dernières se retrouvent généralement dans une situation où elles sont appelées à consommer énormément de trésorerie et qu’elles sont à l’étape où elles ne peuvent encore dégager de bénéfices, alors qu’elles s’efforcent d’augmenter les revenus au détriment de la rentabilité à court ou moyen terme. » Et John d’ajouter que telle est la raison pour laquelle l’évaluation d’une société technologique fermée s’est traditionnellement plutôt référée à l’indice des comparables du marché public en mettant l’accent sur les paramètres relatifs au chiffre d’affaires.

Qu’est-ce qu’une analyse des multiples ou des comparables ?

Un outil plus courant pour l’évaluation des entreprises qui en sont à l’étape de la croissance est l’analyse des multiples ou des comparables. Cette méthode permet aux investisseurs de comparer une entreprise par rapport à d’autres participations dans des sociétés fermées ou ouvertes, déterminant ainsi si son évaluation perçue est justifiée par rapport à celle de ses pairs. « Bien que l’analyse des multiples ne soit pas parfaite, il s’agit néanmoins d’un outil dont disposent les investisseurs pour évaluer une entreprise d’un point de vue plus objectif et tenant plus compte de la concurrence », souligne John.

Parmi les paramètres courants qui interviennent dans l’évaluation des entreprises de logiciels figurent le multiple des revenus récurrents annuels et le ratio de la valeur d’entreprise (VE) sur le revenu sur les 12 prochains mois (DPM). Cette méthode a été adoptée parce que la plupart des entreprises du domaine du logiciel-service ont recours à une facturation prévoyant des abonnements mensuels ou annuels, ce qui peut conférer aux prévisions de revenu un caractère hautement prévisible, tout en tenant pour acquis un niveau de désabonnement donné.

« Traditionnellement, nous avons observé que plus le rythme de croissance d’une entreprise est élevé, plus les investisseurs sont disposés à consentir un multiple VE/revenu DPM élevé pour investir dans cette entreprise. »

« Traditionnellement, nous avons observé que plus le rythme de croissance d’une entreprise est élevé, plus les investisseurs sont disposés à consentir un multiple VE/revenu DPM élevé pour investir dans cette entreprise. », souligne John.

Ainsi, à titre d’exemple, une entreprise dont le chiffre d’affaires serait de 10 millions de dollars et qui serait évaluée selon un multiple de 10x aurait une valorisation de 100 millions de dollars.

Si l’on devait tenir pour acquis que cette entreprise allait connaître pendant les deux années subséquentes un taux de croissance d’une année sur l’autre de 100 pour cent, les investisseurs ne paieraient en théorie qu’un multiple de 5x l’année prochaine et un multiple de 2,5x l’année suivante :

Année 1

10 millions $ x 100 % de croissance = 20 millions $ / valorisation de 100 millions $

= 0,5 ou multiple de 5x

Année 2

20 millions $ x 100 % de croissance = 40 millions $ / valorisation de 100 millions $

= 0,25 ou multiple de 2,5x

Comme le souligne John : « L’approche serait inverse dans le cas des entreprises à plus faible croissance, puisqu’il ne serait pas justifié de leur attribuer une valorisation ou une évaluation aussi élevée. Voilà une raison fondamentale pour laquelle les investisseurs ont fortement privilégié une approche axée sur la croissance en matière d’investissement technologique. »

Qui détermine l’évaluation d’une entreprise ?

À terme, l’évaluation d’une entreprise est déterminée tant par l’acheteur (l’investisseur) que par le vendeur (le fondateur) de sorte que puisse se conclure une opération de financement. Dans un contexte de cycle de financement de société fermée, intervient un investisseur principal (ou quelques-uns dans certains cas) qui mène avec l’entreprise les négociations portant sur les conditions et l’évaluation de l’investissement, identifie et recrute d’autres investisseurs appelés à participer au tour et, en définitive, conclut l’opération.

Bien que tous les investisseurs (dans une certaine mesure) effectuent leur propre diligence raisonnable et leur analyse de l’évaluation de l’entreprise, « en définitive, c’est l’investisseur principal qui établit l’évaluation de l’entreprise, sur laquelle s’appuient par la suite les investisseurs », souligne John.

Quelles sont les limites propres à l’évaluation d’une société fermée ?

Les évaluations des sociétés fermées ne sont pas « en fonction du marché » comme c’est le cas pour les sociétés ouvertes. Bien que l’évaluation d’une société cotée en bourse soit mise à jour en temps réel, les évaluations des sociétés fermées ne sont pas mises à jour aussi souvent qu’elles le devraient pour rendre compte de la véritable valeur commerciale actuelle.

« Une entreprise qui a réuni des capitaux, il y a deux ans, selon une évaluation de 100 millions de dollars peut encore avoir cette valorisation aujourd’hui du simple fait qu’elle n’a pas depuis lors subi de processus d’évaluation indépendant, ni non plus complété un tour de financement par émission d’actions subséquent. Par conséquent, l’évaluation ne rend pas compte de l’état actuel de l’entreprise, souligne John. Il se pourrait fort bien que l’entreprise se soit considérablement développée et qu’elle vaille aujourd’hui beaucoup plus que 100 millions de dollars ou, à l’inverse, qu’elle ait connu une faible croissance et qu’elle vaille beaucoup moins. Cela confère au processus d’analyse comparative des sociétés fermées et à l’évaluation des portefeuilles de capital-risque un caractère très intéressant. »

Au cours des dernières années, le marché du capital-investissement a bénéficié de vents macroéconomiques favorables sous la forme d’une inflation et de taux d’intérêt historiquement bas, ainsi que d’une conjoncture des marchés publics offrant des résultats intéressants. Les fondateurs et les investisseurs faisaient pression pour obtenir des évaluations plus élevées lors de chaque tour de financement et ces incitatifs faisaient en sorte que la valeur de certaines entreprises semblait plus élevée que ce qu’elle aurait dû être.

Une évaluation plus élevée est-elle toujours préférable ?

Avantages des évaluations élevées

Lorsqu’une entreprise se voit attribuer une évaluation plus élevée, cela présente un certain nombre d’avantages tant pour les fondateurs que pour les investisseurs :

- La participation des fondateurs est moins diluée du fait d’une évaluation relative plus élevée (ce qui signifie qu’ils détiennent une part plus importante d’une entreprise dont la valeur est plus élevée).

- Les entreprises peuvent réunir plus de capitaux pour un même niveau de dilution (c.‑à‑d. qu’une dilution de 20 pour cent à l’égard d’une valorisation de 25 millions de dollars par rapport à une valorisation de 50 millions de dollars équivaut à la différence entre 5 millions de dollars et 10 millions de dollars).

- D’ordinaire, plus une entreprise dispose de capitaux, plus sa marge de manœuvre est importante, ce qui signifie qu’elle n’a pas à se remettre à rechercher des fonds.

- Une valorisation subséquente plus élevée signifie que les portefeuilles de capital-risque sont évalués à la hausse et qu’ils affichent de solides rendements sur papier pour leur base d’investisseurs (aussi appelés commanditaires).

Inconvénients des évaluations élevées

Les évaluations trop élevées présentent également des inconvénients :

- Les entreprises peuvent devenir trop tributaires de l’opération qui consiste à réunir continuellement de plus en plus de capitaux et, lorsque les capitaux deviennent limités (comme c’est actuellement le cas sur le marché), ces entreprises deviennent vulnérables.

- À mesure que les fondateurs sont plus tributaires des capitaux, ils peuvent devenir plus vulnérables à une dilution plus élevée à plus long terme à la suite de tours de financement successifs, dont certains pourraient offrir une protection contre les baisses.

- Le vecteur des liquidités (ou la voie de sortie) se rétrécit pour les entreprises dont les valorisations sont plus élevées, car les possibilités de sortie pour une entreprise de 1 milliard de dollars sont moins nombreuses que celles qui s’offrent à une entreprise de 100 millions de dollars.

- Les attentes des investisseurs augmentent, au même titre que le niveau de stress des fondateurs, puisqu’il devient extrêmement difficile de justifier la prochaine valorisation.

L’évaluation de préfinancement d’une entreprise en démarrage constitue une étape essentielle pour acquérir du capital-risque et comprendre le processus qui peut contribuer à veiller à ce que tant les investisseurs que les fondateurs en viennent à une entente mutuellement avantageuse. RBCx offre du soutien aux clients en phase de démarrage au chapitre de la collecte de fonds et de la croissance stratégique. Nous appuyons certaines des entreprises technologiques et certains des générateurs d’idées les plus audacieux du Canada, transformant notre expérience, nos réseaux et notre capital en avantage concurrentiel afin de favoriser un changement durable. Parlez dès maintenant à un conseiller technologique de RBCx pour en savoir plus sur la façon dont nous pouvons aider votre entreprise à croître.