La partie 1 de cette série a mis en lumière l’écosystème technologique et de capital de risque en pleine maturité du Canada et son année record en 2021. À l’exception des États-Unis, Le Canada est maintenant en tête de son groupe de pairs des pays développés de l’OCDE en matière de capital de risque investissements par habitant, se classant loin devant des pays comme le Royaume-Uni, la France et l’Allemagne.

Pourtant, l’écosystème du capital de risque du Canada dépend de manière disproportionnée du financement du secteur public. Avec une surconcentration des capitaux gouvernementaux, la technologie canadienne a un seul goulot d’étranglement exposé, et cela constitue un risque continu pour la mise à l’échelle d’un écosystème résilient.

La participation du secteur public au capital-risque est appropriée et nécessaire car une grande partie de la valeur créée par les startups ne peut pas être capturée par des actionnaires individuels, mais est plutôt externalisée vers l’économie au sens large. Les start-ups sont des entreprises naissantes, créatrices de richesse et non à la recherche de rente. Par conséquent, les investissements en capital-risque ont le potentiel de créer de nouveaux emplois, technologies et marchés, tout en transformant les communautés dans le processus. Cependant, si le capital public peut catalyser, il ne peut pas faire évoluer un écosystème.

Les investissements publics dans les startups canadiennes sont une bonne chose, et j’encourage les décideurs à continuer de s’y pencher. Cependant, les marchés des capitaux privés doivent évoluer pour accueillir le capital de risque en tant que catégorie d’actifs, et les institutions privées canadiennes et les investisseurs de détail doivent participer si nous voulons maintenir notre succès.

Le rôle démesuré du secteur public

En termes d’investissement en capital, les fonds publics fédéraux sont acheminés vers les startups canadiennes par l’intermédiaire de sociétés d’État, à savoir la Banque de développement du Canada (BDC) et Exportation et développement Canada (EDC), et par le biais de programmes comme le Plan d’action pour le capital de risque (PACV) et le Catalyseur de capital de risque Initiative (VCCI).

The VCCI program allocates capital to Fund-of-Funds (FoF) investment managers and venture capital investors, who are in turn responsible for raising matching funds from the private sector and deploying that capital into individual tech companies. In the most recent instantiation of the program in 2017, the Government of Canada invested $371 million into the ecosystem, and in the 2021 budget the Government expects to allocate $450 million to the venture capital ecosystem with $50 million earmarked for life sciences.

By all accounts these programs have been a resounding success. Through VCCI and VCAP, the Canadian Federal Government has generated top-tier financial returns, stimulated tax income, spurred the creation of thousands of high-paying knowledge-based jobs, and fostered homegrown IP.

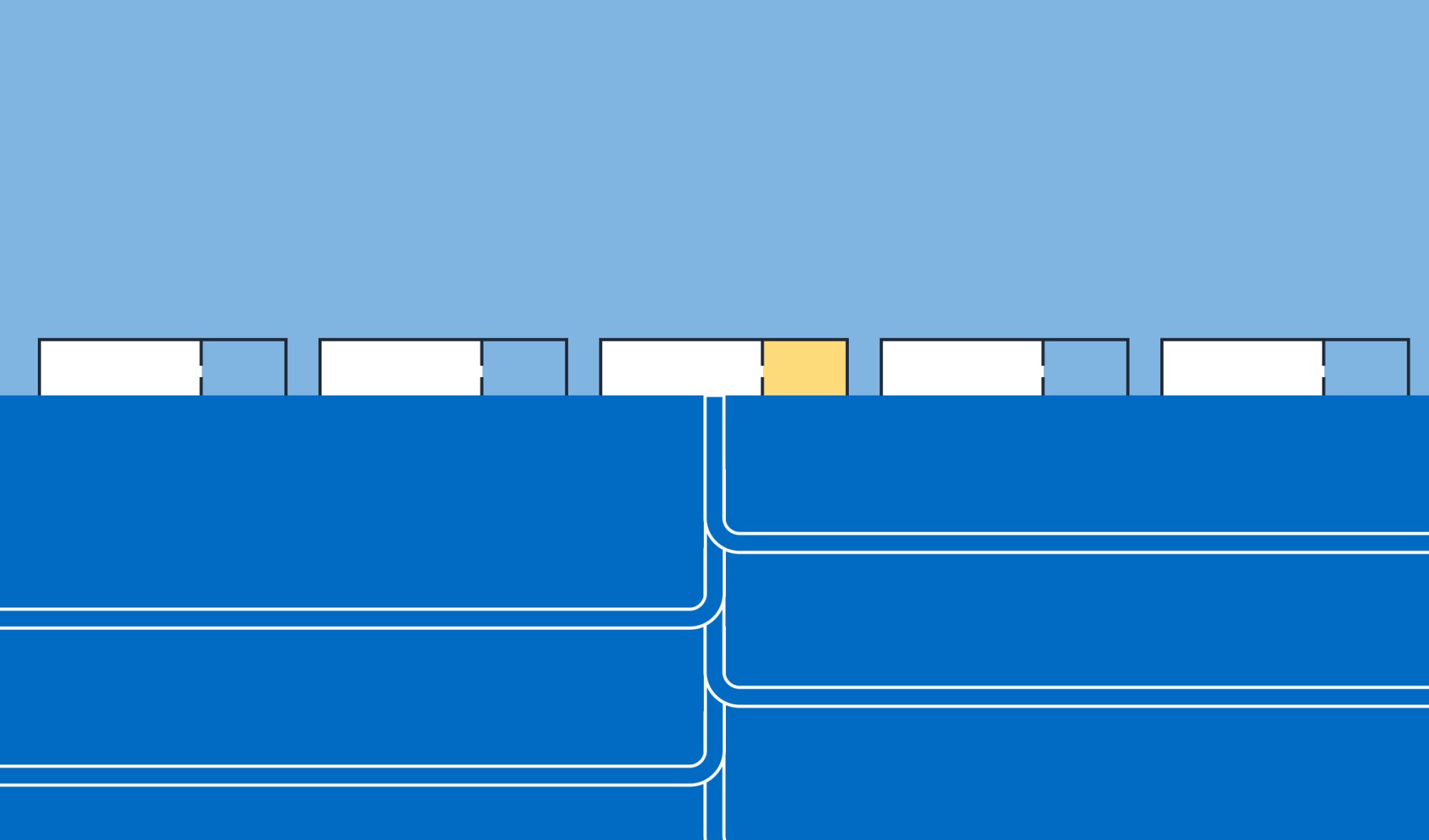

All this being said, herein lies the problem. We analyzed public data sources to approximate the scale and scope of public funding in Canadian tech. We estimate that a remarkable 35% of all dollars invested by Canadian venture capital firms into Canadian technology companies have a direct nexus back to government programs. 35% might seem stark, but in fact the government’s outsized influence is even more pronounced than that figure would lead you to believe. Hypothetically, if we were to extract public capital from the ecosystem, much of the residual 65% would also vanish from Canadian venture capital firms, and that impact would cascade down to tech companies. This is because investments in venture capital funds tend to coalesce around a handful of « anchor » or « lead » investors who commit a sizable portion of a fund’s capital and play a central role in standing-up and governing a fund. Remove the anchor, and much of the capital dissipates.

So, who are the most prolific anchor investors in the Canadian ecosystem? You guessed it, the VCCI FoF managers.

You can see the lifecycle of a government dollar in the chart below. If you sequentially track the regression of a Canadian dollar being invested in a Canadian tech company back to its source, often times you will find a public origin.

La conclusion est incontournable. Le succès de l’écosystème technologique et de capital-risque du Canada a été induit par une politique publique avisée et une injection de capital public. C’est un motif à la fois de réjouissance et de réticence, car même si l’action astucieuse du gouvernement nous a amenés ici, ce que le gouvernement donne, le gouvernement peut le reprendre.

Améliorer la participation du secteur public

Avec ce qui précède à l’esprit, peut-être apparemment paradoxalement, ma principale recommandation est que le gouvernement fédéral révise son allocation notionnelle VCCI 2021 de 450 millions de dollars à plus de 1 milliard de dollars – et cela serait encore plutôt conservateur. Les gestionnaires canadiens de FoF ont démontré une capacité reproductible à associer des fonds publics à des contributions privées et à investir à grande échelle dans des fonds de capital-risque et des startups, créant ainsi des emplois et de la propriété intellectuelle à l’intérieur de nos frontières et générant des rendements supérieurs pour les contribuables. Compte tenu du succès des déploiements de capitaux du gouvernement jusqu’à présent et de la croissance de l’écosystème technologique en parallèle, il existe une base solide sur laquelle étendre le nouveau programme VCCI.

Plus précisément, en ce qui concerne le secteur des sciences de la vie, l’allocation actuelle estimée à 50 millions de dollars est presque ridiculement insuffisante. Bien que la pandémie renforce l’importance d’un écosystème dynamique des sciences de la vie, et dont l’absence s’est révélée être une menace pour la sécurité nationale, le gouvernement n’a pas fait preuve d’une prévoyance suffisante pour soutenir les sciences de la vie au Canada, même si le secteur a fait des progrès dans le passé quelques années avec de la place pour grandir. En 2018, les investissements en capital-risque dans les sciences de la vie au Canada ont stagné à 650 millions de dollars, tandis que États-Unis les entreprises ont reçu plus de 30 milliards de dollars, soit un ratio de plus de 50 x. En 2019, alors que des montants relativement modestes de fonds VCCI se dirigeaient vers des fonds et des entreprises canadiens des sciences de la vie, les investissements canadiens dans les sciences de la vie ont presque doublé pour atteindre plus de 1 milliard de dollars, et sont restés stables et en croissance depuis. L’écart comparatif entre le Canada et les États-Unis avait commencé à se combler, jusqu’en 2020, lorsque les investissements canadiens ont augmenté à un rythme soutenu tandis que les investissements américains ont été catapultés à près de 50 milliards de dollars, probablement en réponse à la pandémie.

Je n’ai aucun doute qu’avec le calibre de la recherche et des talents émergeant des universités canadiennes, couplé à un écosystème croissant de fondateurs et de bailleurs de fonds, le gouvernement fédéral pourrait confortablement investir des multiples de sa modeste allocation actuelle et générer des rendements démesurés sur cet investissement.

Améliorer la participation au marché privé

Jusqu’à présent, j’ai soutenu que la concentration du capital public dans la technologie canadienne constitue un risque critique pour le succès à long terme de l’écosystème, tout en plaidant pour que davantage de capital public soit déployé vers le capital de risque. Pour concilier ces deux positions, je crois que nos marchés de détail privés non développés doivent être modernisés et élargis pour permettre une libre circulation des capitaux privés canadiens vers le capital de risque canadien.

Avant de proposer un remède, permettez-moi d’expliquer pourquoi il est si difficile pour les investisseurs non institutionnels d’investir dans le capital-risque et les actions de croissance. Selon moi, le défi peut se résumer à un manque d’accès et de diversification naturelle.

Premièrement, en ce qui concerne l’accès, les fonds de capital-risque et de croissance investissent dans des actions non cotées, ce qui signifie que la grande majorité des investisseurs privés de détail ne sont pas autorisés à investir en vertu de la règle de l’investisseur qualifié. Cette réglementation interdit aux particuliers d’investir dans des actifs non cotés sauf s’ils remplissent des conditions préalables restrictives.

En théorie, cette restriction est censée protéger les investisseurs particuliers. En pratique, c’est paternaliste et arbitraire. Les régulateurs envoient un message aux travailleurs canadiens qu’ils ne sont pas suffisamment informés ou sophistiqués pour investir dans des actifs privés, et qu’on ne peut pas leur faire confiance pour gérer leurs propres risques.

Mis à part la réglementation, l’accès des investisseurs accrédités et des investisseurs non institutionnels est également limité par la dynamique du marché. L’espace du capital-risque reste axé sur les relations. C’est une petite communauté insulaire, et la capacité d’investir dans des fonds de capital-risque et des startups à forte croissance dépendra principalement du fait que les investisseurs connaissent des gestionnaires de fonds ou des PDG de startups. C’est arbitraire, local et inefficace.

En ce qui concerne la diversification, le capital-risque en tant que stratégie d’investissement est l’une des valeurs aberrantes. La majorité de la valeur économique reviendra à un petit sous-ensemble d’entreprises en petits groupes et, par extension, la majorité des rendements financiers reviendront aux investisseurs de ces entreprises. Une diversification adéquate permet aux investisseurs d’augmenter leur probabilité d’exposition aux entreprises générationnelles et répartit le risque de dépréciations inévitables.

À mon avis, les fonds de capital-risque ne sont pas en eux-mêmes des véhicules de diversification. Les fonds de capital-risque ont tendance à être des véhicules d’investissement axés sur la thèse, et ils ont tendance à concentrer leurs activités d’investissement sur une étape, un secteur, une géographie particuliers, et la liste continue. Investir dans des fonds de capital-risque s’apparente à investir dans des actions individuelles sur les marchés publics – vous ne pariez pas sur les métatendances, les marchés ou les industries, mais sur la performance d’une entreprise individuelle très volatile. La diversification dans le monde du capital-risque nécessite une exposition à plusieurs fonds, répartis sur plusieurs étapes, secteurs, zones géographiques et horizons temporels.

Il n’y a pas de solution facile à ce que je viens de décrire, mais il existe des plans concrets pour améliorer la participation privée dans nos marchés de capital-risque.

D’abord et avant tout, nous sommes des retardataires mondiaux en ce qui concerne les investissements institutionnels privés dans le capital-risque, et remédier à l’écart nécessite un changement d’attitude. Les marchés financiers de notre pays considèrent généralement le capital-risque comme une classe d’actifs tout simplement trop risquée. C’est une vision dépassée à l’échelle internationale, mais toujours omniprésente au Canada.

Au-delà des changements de perspectives de la part des investisseurs, il y a un manque évident de teneurs de marché dans le capital-risque canadien, alors que nos pairs américains ont excellé. En plus d’investir leur propre capital, les institutions financières américaines ont construit les rails pour transférer de manière transparente les capitaux des investisseurs institutionnels et de détail vers les fonds de capital-risque. En co-investissant aux côtés de ces grandes institutions financières et en bénéficiant de leur taille et de leur infrastructure, les investisseurs peuvent atténuer à la fois le défi de l’accès et de la diversification.

La technologie canadienne bénéficie de vents favorables sensationnels. Nous sommes bien en avance sur la plupart de nos homologues des pays de l’OCDE, avec une grande marge de croissance. Cependant, nous devons être judicieux en réfléchissant à la manière dont nous continuons à faire évoluer l’écosystème et nous aurons besoin que les marchés privés plongent plus délibérément et avec plus de force.

Pour permettre cette transition, les institutions financières et les gestionnaires d’actifs devront adopter le capital-risque comme un élément important d’un portefeuille d’investissement complet, et nous devrons développer des canaux formels pour connecter le capital privé aux fonds de capital-risque, comme l’ont fait nos homologues américains.

Enfin, nous devrons moderniser notre régime réglementaire et mieux nous aligner sur les États-Unis – bien qu’il soit peu probable que cela se concrétise. La balkanisation de la réglementation des valeurs mobilières dans ce pays au niveau provincial crée des charges et des obstacles à l’échelle qui restreignent l’innovation entrepreneuriale dans la gestion d’actifs. Une approche plus sensée consisterait à établir un organisme de réglementation nord-américain bilatéral unique pour régir les marchés financiers américains et canadiens sous un régime unique. Cela stimulerait l’innovation canadienne en créant un point de conformité unique pour l’accès à l’ensemble du marché nord-américain, tout en permettant davantage la libre circulation des capitaux à travers la frontière.

Ensuite, restez à l’écoute pour les parties 3 et 4, où nous irons au-delà du Canada et examinerons les tendances du capital-risque de manière plus générale, et nous explorerons comment la macroéconomie pourrait transformer le marché au cours des prochains mois.