Le capital-risque joue un rôle important dans tout le cycle de création d’entreprises privées en investissant dans des entreprises à tous les stades de leur croissance. Savoir comment le capital-risque fonctionne dans l’écosystème de l’innovation peut aider les fondateurs d’entreprises en démarrage à forte croissance à obtenir le financement dont ils ont besoin.

Les entreprises en démarrage ayant une grande consommation de capitaux et des projets ambitieux ont souvent besoin d’acquérir du capital-risque pour alimenter leur croissance. Se frayer un chemin dans le monde du capital-risque peut s’avérer décourageant, et le processus d’obtention de fonds de capital de risque est rarement simple. Cet article couvre les bases du capital-risque pour les fondateurs novices, ainsi que des sujets plus complexes, notamment les questions suivantes :

- Qu’est-ce que le capital-risque ?

- Qui sont les principales parties prenantes ?

- Pourquoi les entreprises en démarrage recherchent-elles du capital-risque ?

- Pourquoi les sociétés de capital-risque investissent-elles dans les entreprises en démarrage ?

- Comment fonctionne un fonds de capital de risque ?

- Le processus typique d’investissement en capital-risque

- Les attentes des entreprises en démarrage qui font appel au capital-risque

- Ce que les entreprises en démarrage doivent prendre en compte lorsqu’elles recherchent du capital-risque

Qu’est-ce que le capital-risque ?

Le capital-risque désigne les fonds injectés par des investisseurs, également connus sous le nom de « sociétés de capital-risque », dans des entreprises privées sélectionnées (dès le stade du préproduit et jusqu’au stade précédant l’émission de titres préalables à un premier appel public à l’épargne) qui démontrent un fort potentiel de croissance et une capacité à générer un excellent rendement ajusté au risque pour les investisseurs. En échange de leur capital, les investisseurs reçoivent une participation dans l’entreprise privée.

« Les entreprises (qui reçoivent du capital-risque) ont été convaincues par les sociétés de capital-risque de leur capacité à se positionner en tant que chef de file du marché, à devenir une entreprise singulière et à produire ainsi un rendement exceptionnel », explique John Rikhtegar, vice-président, Capital-développement, Capital-risque RBCx.

Bien que le capital-risque ait servi à l’origine à financer les entreprises naissantes, l’écosystème a depuis mûri, créant un besoin continu de capitaux pour alimenter une croissance qui consomme des liquidités. Aujourd’hui, le capital-risque joue un rôle important dans tout le cycle de création d’entreprises privées en investissant dans des entreprises à tous les stades de leur croissance. Étant donné que les entreprises soutenues par les sociétés de capital-risque possèdent peu ou pas d’actifs physiques ou de stocks, que leurs comptes clients sont négligeables et qu’elles consomment des capitaux (ce qui les empêche d’assurer le service de la dette), elles ont souvent du mal à se qualifier pour les formes traditionnelles de financement, telles que les prêts bancaires.

« Le capital-risque a joué un rôle déterminant en alimentant l’innovation technologique, en soutenant la croissance de l’emploi et en établissant une solide économie du savoir au Canada. »

« Le capital-risque a joué un rôle déterminant en alimentant l’innovation technologique, en soutenant la croissance de l’emploi et en établissant une solide économie du savoir au Canada. Il est tout aussi important de noter que les meilleurs fonds de capital de risque, généralement ceux qui se situent dans le quartile supérieur ou mieux pour leur millésime, ont produit de solides rendements ajustés au risque pour leurs investisseurs, déclare M. Rikhtegar. Sans l’accès à ce type de capital, l’écosystème canadien de l’innovation serait loin d’être aussi solide qu’il l’est aujourd’hui. »

Capital-risque et capital-investissement

Le capital-investissement est défini comme un capital directement investi dans des entreprises privées et comprend une gamme de stratégies de placement. Le capital-risque est un type de capital-investissement ; cependant, la majorité du capital-investissement est investie dans des entreprises établies, et non dans des entreprises en démarrage. Une stratégie typique de placement en capital-investissement consiste à prendre une participation majoritaire dans une entreprise, à jouer un rôle de gestion active pour en augmenter la valeur, puis à vendre la participation des investisseurs en réalisant un bénéfice. Par rapport au capital-risque, le capital-investissement présente généralement les caractéristiques suivantes :

- un investissement moins risqué, étant donné que les cibles traditionnelles du capital-investissement sont généralement des entreprises matures dont les rendements sont moins volatils

- un rendement relatif de l’investissement inférieur à celui d’un investisseur dans une entreprise technologique à succès en phase de démarrage

- un investissement à plus court terme étant donné que le processus d’obtention de liquidités est plus rapide pour les entreprises matures que pour les entreprises en démarrage

- En raison du taux d’échec élevé des entreprises en démarrage (également connu sous le nom de taux de mortalité), les investisseurs en capital-risque s’attendent à ce qu’un grand nombre de leurs investissements soient réduits à néant. C’est en partie pour cela que le capital-risque et l’investissement en phase de démarrage sont considérés comme une classe d’actifs plus « risquée ».

Capital-risque et prêt d’amorçage-investissement

Un investissement en capital-risque est fourni par un investisseur en échange d’actions privilégiées dans cette entreprise, sans conditions de remboursement prédéterminées. Il est donc considéré beaucoup plus favorablement que les conditions traditionnelles d’intérêt plus capital d’un financement traditionnel par emprunt auprès d’une institution financière. En conséquence, le prêt d’amorçage-investissement est la première source de capital de croissance pour les sociétés fermées, surtout si l’on tient compte du fait que les entreprises technologiques en phase de prébénéfice, qui consomment beaucoup de capitaux, ont peu de chances d’obtenir un financement par l’emprunt.

En complément du capital-risque, le prêt d’amorçage-investissement a été mis en place pour pallier le manque de financement par l’emprunt de l’ensemble de l’industrie technologique. Le prêt d’amorçage-investissement est un type de prêt proposé par des institutions bancaires spécialisées dans la technologie et des prêteurs non bancaires à des entreprises en démarrage ou en phase de croissance qui ont réussi une collecte de fonds en capital-risque. Le prêt d’amorçage-investissement est destiné à soutenir la croissance et à étendre la marge de manœuvre opérationnelle. Il est structuré comme un prêt à terme avec un calendrier de paiements et ne dilue généralement pas la propriété, mais il est assorti d’une position nominale en bons de souscription qui peut avoir une incidence sur la propriété de l’entreprise, si elle est exercée.

Qui sont les acteurs clés du capital-risque ?

Le fonctionnement du capital-risque s’articule autour de trois grands acteurs. Comprendre le rôle de chacun permet de décrire précisément le fonctionnement de cette classe d’actifs dans l’économie de l’innovation. Les principales parties prenantes sont les suivantes :

- Fondateur de l’entreprise

- Société de capital-risque

- Associé commanditaire

Le rôle des fondateurs d’entreprise

L’écosystème du capital-risque n’existerait pas sans l’entrepreneur. Les fondateurs d’entreprises en démarrage qui ont de grandes ambitions ont inévitablement besoin de partenaires financiers pour aider leur entreprise à se développer et à couvrir ses besoins en capitaux. C’est donc le fondateur qui amorce le processus de capital-risque en s’adressant aux investisseurs et en choisissant de s’associer à des investisseurs en capital-risque pour financer le développement de son entreprise.

« Les fondateurs sont au cœur de tout l’écosystème du capital-risque. Ils sont suffisamment audacieux pour parier sur eux-mêmes et sur leur équipe, et ont l’ambition profonde de transformer une jeune entreprise en une entreprise établie et reconnue », explique M. Rikhtegar.

Le rôle des capital-risqueurs

Le rôle des sociétés de capital-risque est d’apporter des capitaux et un soutien aux entreprises qui, selon elles, ont de grandes chances de devenir des chefs de file du marché. L’associé commandité occupe le poste le plus élevé dans un fonds de capital de risque. Il est responsable de la prise et de la gestion des décisions d’investissement de sa société. En fin de compte, le rôle d’un associé commandité et d’un capital-risqueur est le même, bien que le terme « associé commandité » soit utilisé dans le contexte d’un fonds de capital de risque et que le terme « capital-risqueur » puisse être utilisé au sein d’un fonds ou pour désigner un investisseur individuel. Au fur et à mesure que ces capital-risqueurs construisent leur portefeuille et voient certains de leurs investissements devenir des entreprises établies, la recherche d’un processus d’obtention de liquidités (c’est-à-dire une sortie) deviendra la priorité.

L’associé commandité occupe le poste le plus élevé dans un fonds de capital de risque. Il est responsable de la prise et de la gestion des décisions d’investissement de sa société.

« En règle générale, les trois principales voies d’accès aux liquidités pour les investisseurs privés sont l’appel public à l’épargne, la fusion ou l’acquisition d’une entreprise, ou le reclassement de titres », explique M. Rikhtegar. Pour les quelques rares entreprises privées financées par le capital-risque qui parviennent à se retirer, les sociétés de capital-risque ont un dernier rôle à jouer avant de clore l’investissement : restituer à ceux qui ont initialement investi dans leur fonds, autrement dit les associés commanditaires, la part qui leur revient du produit de la vente.

Le rôle des associés commanditaires

Vous êtes-vous déjà demandé comment certaines sociétés de capital-risque pouvaient disposer d’autant de capitaux ? Tout comme les entreprises en démarrage recherchent des capitaux auprès d’investisseurs en capital-risque, les sociétés de capital-risque passent également par un processus de collecte de fonds auprès d’associés commanditaires pour constituer et lancer leur propre fonds de capital de risque.

« Les associés commanditaires peuvent prendre la forme de fonds de dotation, de fondations, de fonds de pension, de compagnies d’assurance, de bureaux de gestion de patrimoine familial, de fonds de fonds et de sociétés. »

« Les associés commanditaires peuvent prendre la forme de fonds de dotation, de fondations, de fonds de pension, de compagnies d’assurance, de bureaux de gestion de patrimoine familial, de fonds de fonds et de sociétés, explique M. Rikhtegar. C’est l’argent qui se cache derrière l’argent. » Les associés commanditaires déploient des capitaux dans des fonds de capital de risque qui sont gérés par les associés commandités. Les fonds de capital de risque peuvent cibler des entreprises dans des secteurs particuliers, des zones géographiques, des stades de démarrage ou des causes sociales, comme les entreprises détenues par des femmes ou les entreprises qui développent des technologies pour lutter contre le changement climatique. RBCx est fière d’être associée commanditaire de certains des fonds de capital de risque les plus prometteurs du Canada dans des domaines tels que la technologie de l’information et des communications (TIC), les sciences de la vie et le climat.

Pourquoi les entreprises en démarrage recherchent-elles du capital-risque ?

Si certains fondateurs peuvent monter leur entreprise en démarrage sans faire appel au capital-risque, bon nombre d’entre eux ont besoin d’un financement externe pour développer leurs activités et atteindre les objectifs de croissance qu’ils se sont fixés. Étant donné que les investisseurs en capital-risque prennent intrinsèquement des risques sans exiger formellement de remboursement de la part des fondateurs d’entreprise, le capital-risque peut être considéré comme très précieux pour les entrepreneurs en échange d’une certaine perte de contrôle et de propriété. En d’autres termes, la différence entre détenir 10 pour cent d’une entreprise de 500 millions de dollars et 50 pour cent d’une entreprise de 20 millions de dollars est de 40 millions de dollars. « C’est ce qui fait traditionnellement l’attrait du capital-risque, indique M. Rikhtegar. Plus les capitaux mobilisés sont importants, plus l’évaluation de l’entreprise augmente. »

Les fondateurs peuvent être tentés d’utiliser le capital-risque pour :

- lancer une entreprise et en établir les fondements

- alimenter la croissance d’une entreprise et capitaliser sur son succès initial

- donner la priorité aux initiatives de croissance afin de consolider leur position sur le marché face à la concurrence

- tirer parti de l’expertise et du partenariat d’un fonds de capital de risque de premier plan, de son équipe et de ses réseaux.

- entourer l’entreprise et l’équipe de direction de personnes motivées financièrement et visant toutes le même résultat (une sortie).

Pourquoi les sociétés de capital-risque investissent-elles dans les entreprises en démarrage ?

Les sociétés de capital-risque investissent dans des entreprises privées qui présentent un potentiel de croissance élevé et une capacité à produire un rendement exceptionnel pour leur fonds, qui revient directement à leurs propres investisseurs. Étant donné que la plupart des entreprises (en particulier celles en phase de démarrage) ont peu ou pas d’antécédents financiers, les capital-risqueurs acceptent le risque substantiel qui accompagne leur investissement.

« Le capital-risque est connu pour être une classe d’actifs régie par une loi de puissance, selon laquelle 20 pour cent des entreprises généreront 80 pour cent des rendements. »

Si, dans certains cas, le risque est récompensé par un PAPE fructueux (tous les investisseurs en capital-risque sont à la recherche du prochain Meta ou Google), le taux de mortalité des entreprises en démarrage reste élevé. Par conséquent, les investisseurs en capital-risque ont tendance à investir dans un portefeuille d’entreprises en s’attendant à ce que seul un petit sous-ensemble génère les rendements finaux du fonds. « Le capital-risque est connu pour être une classe d’actifs régie par une loi de puissance, selon laquelle 20 pour cent des entreprises généreront 80 pour cent des rendements », explique M. Rikhtegar.

Les capital-risqueurs peuvent souhaiter lancer un fonds en capital et devenir associés commandités pour :

- accroître le capital total qu’ils peuvent investir pour le compte de leurs associés commanditaires, ce qui se traduit en fin de compte par des frais de gestion plus importants et des profits potentiels

- tirer parti de leurs aptitudes supérieures en matière de recherche, de sélection, de placement, de soutien et de sortie d’un portefeuille composé des entreprises privées les plus prometteuses

- obtenir un rendement élevé (ajusté au risque) pour leurs associés commanditaires et être récompensés financièrement par leur part de participation aux bénéfices (aussi appelée « intéressement différé »)

- devenir entrepreneurs et créer le fonds inaugural d’une société d’investissement à long terme

- contrôler le déploiement du capital dans un domaine stratégique spécifique, tel que les nouveaux entrepreneurs, certaines régions géographiques, les solutions au changement climatique ou d’autres initiatives ayant des répercussions sur l’environnement

Les associés commanditaires peuvent souhaiter investir dans le capital-risque pour :

- diversifier davantage un portefeuille d’actions cotées en bourse et de capital-investissement

- investir dans des fonds de capital de risque qui ont la capacité de se classer dans le premier quartile ou décile de leur millésime (l’année initiale où le capital est déployé à des fins d’investissement) et de produire ainsi une forte prime d’illiquidité par rapport aux marchés publics

- tirer parti de l’expérience des associés commandités en matière de recherche, de sélection, de placement, de soutien et de sortie d’un portefeuille d’investissements privés de premier ordre

- remplir les mandats financiers et stratégiques de leur entreprise

- allouer le capital-risque sur une base plus ajustée au risque par l’intermédiaire d’un panier de sociétés en portefeuille d’un fonds plutôt que d’investir directement dans des sociétés privées autonomes

Comment fonctionne un fonds de capital de risque ?

Les fondateurs doivent connaître les bases de la création, de la gestion et de l’inclusion d’un fonds de capital de risque. Voici une brève description de ce processus :

Création du fonds de capital de risque

Avant de pouvoir investir dans des entreprises en démarrage, les sociétés de capital-risque doivent collecter des capitaux auprès d’associés commanditaires pour constituer leur fonds. « D’une manière générale, les domaines qu’un associé commandité aborde avec les investisseurs potentiels dans le processus de mobilisation de fonds sont la composition de l’équipe, la stratégie du fonds, la stratégie d’allocation du capital, les antécédents et les conditions du fonds », explique M. Rikhtegar.

L’accord entre l’associé commanditaire et l’associé commandité, connu sous le nom d’« entente de société en commandite simple », est structuré pour une période de 10 ans, avec possibilité de prolongation. L’associé commandité a besoin de nombreuses années pour investir et permettre à ses investissements de se développer en entreprises capables de produire des rendements équivalents à ceux des fonds. Le fonds type est structuré en « deux et vingt », comme suit :

- Deux pour cent (par an) du capital total engagé sont versés par l’associé commanditaire à l’associé commandité pour la gestion du fonds.

- Vingt pour cent du produit de la participation aux bénéfices sont attribués à l’associé commandité, et 80 pour cent aux associés commanditaires.

Il est important de noter qu’avant de pouvoir partager les produits réalisés (bénéfices) sur les placements du fonds sous-jacent, l’associé commandité doit d’abord restituer aux associés commanditaires 100 pour cent de leurs engagements initiaux.

Exemple de structure tarifaire d’un fonds de commandité :

Une société de capital-risque réunit 100 millions de dollars auprès de 20 associés commanditaires qui s’engagent à verser 5 millions de dollars chacun.

20 associés commanditaires x 5 millions de dollars = 100 millions de dollars

L’accord entre les associés commanditaires et la société de capital-risque est structuré sous la forme d’un contrat d’une durée de 10 ans. L’associé commandité facture 2 pour cent par an pour la gestion du fonds, et les gains du fonds seront divisés selon un ratio de 80/20 en faveur des associés commanditaires au terme de la période de 10 ans.

Cela signifie que 20 pour cent de l’engagement total du fonds sont consacrés aux frais de gestion (10 ans x 2 pour cent par an = 20 pour cent). Par conséquent, les associés commanditaires paient 20 millions de dollars de frais sur le fonds de 100 millions de dollars au cours des 10 ans, indépendamment de sa performance. L’associé commandité ne consacre donc que 80 pour cent du fonds à la constitution du portefeuille, ce qui équivaut à 80 millions de dollars de capital total investissable.

Les trois phases d’un fonds de capital de risque

Une fois que l’associé commandité a terminé sa collecte de fonds et que l’entente de société en commandite simple a été signée, il peut commencer à constituer son portefeuille et à rechercher les entreprises dans lesquelles il investira. Les fonds d’une durée de 10 ans peuvent être divisés en trois phases principales :

Phase d’investissement – années 1 à 3

L’associé commandité est chargé de déployer le capital initial dans les entreprises sous-jacentes en portefeuille. Une période de déploiement de trois à quatre ans est généralement prévue pour garantir une diversité de temps suffisante entre les années de déploiement. Toutefois, elle peut être ramenée à moins de deux ans si les capitaux sont peu coûteux et abondants. Ça vous rappelle quelque chose ?

Phase de soutien – années 4 à 6

L’associé commandité est chargé de réaliser les investissements de suivi (le cas échéant) et d’aider les entreprises sous-jacentes en portefeuille à se développer. Au cours de cette période, la dispersion commence à se faire sentir dans le portefeuille sous-jacent, et l’associé commandité commence à se concentrer sur les entreprises les plus performantes plutôt que de soutenir celles qui, inévitablement, ne parviendront pas à atteindre leur objectif.

Phase de récolte – années 7 et suivantes

Lorsque la durée de vie du fonds est de 10 ans, les associés commandités commencent à envisager la sortie de leurs investissements plusieurs années à l’avance afin de s’assurer que la stratégie de sortie appropriée a été mise en place. Dans le dernier tiers de la durée de vie du fonds, l’associé commandité commence généralement à cristalliser les processus d’obtention de liquidités pour s’assurer que le capital pourra être restitué aux investisseurs à la date convenue, sans compromettre la performance de l’investissement. Pour les entreprises restant privées plus longtemps, la durée de vie du fonds peut être prolongée au-delà des 10 ans si le comité consultatif de la société en commandite du fonds en convient. Pour la petite poignée d’entreprises du portefeuille qui se retirent, il incombe à l’associé commandité de recevoir le produit de la sortie et de le distribuer aux associés commanditaires.

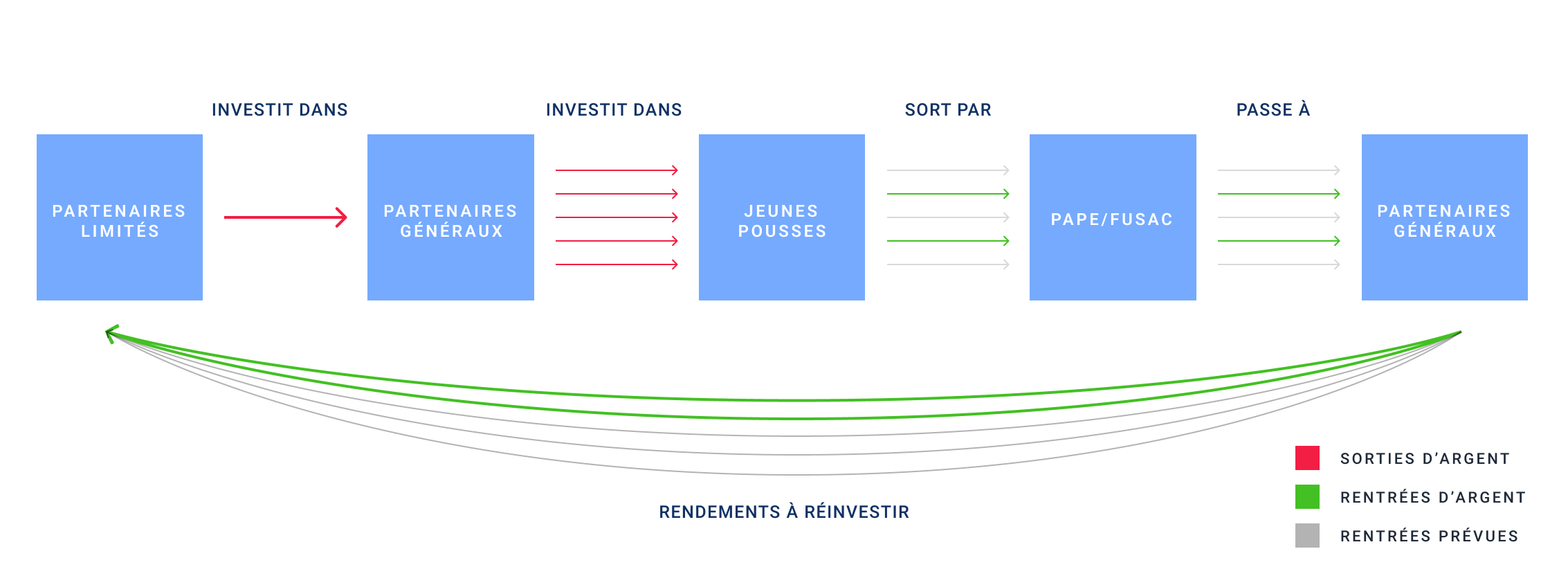

Le cycle de vie classique d’un fonds de capital de risque

Exemple de la fin d’un fonds de capital de risque :

À la fin de la période de 10 ans, le fonds de 100 millions de dollars (exemple ci-dessus) a généré 200 millions de dollars en produits d’investissement. Les associés commanditaires récupèrent d’abord leurs 100 millions de dollars initiaux.

La part de l’associé commandité sur les 100 millions de dollars de bénéfices restants est de 20 pour cent, ce qui lui rapporte 20 millions de dollars. La part des associés commanditaires est de 80 pour cent, ce qui leur rapporte 80 millions de dollars.

Par conséquent, sur un fonds de 100 millions de dollars dont les sorties s’élèvent à 200 millions de dollars (2,0x), les associés commanditaires repartent avec 180 millions de dollars et les associés commandités avec 20 millions de dollars.

Pour les associés commanditaires, l’objectif est de recevoir des distributions de leurs fonds de capital de risque, puis de continuer à injecter de l’argent dans les fonds suivants. Ils s’assurent ainsi une exposition à divers millésimes assortis de différentes périodes de déploiement afin d’améliorer les chances d’investir dans un fonds dont le portefeuille pourrait contenir le prochain Airbnb, Uber ou Meta.

« Le cycle qui consiste à réunir des capitaux, à les répartir, à soutenir le portefeuille et à dégager une sortie pour distribuer le capital en retour, puis à réinvestir dans les fonds suivants, est la façon dont l’écosystème du capital-risque est conçu afin de fonctionner de manière optimale pour les fondateurs, les associés commandités et les associés commanditaires », explique M. Rikhtegar.

Quel est le processus typique d’un investissement en capital-risque ?

En tant que fondateur, le processus d’acquisition de capital-risque tend à suivre une séquence typique. Si de nombreuses entreprises ont l’occasion de s’adresser à des sociétés de capital-risque, très peu d’entre elles parviennent à franchir toutes les étapes du processus d’investissement. « Bien qu’un associé commandité ou un fonds de capital de risque puisse rencontrer des centaines ou des milliers d’entreprises chaque année, son taux d’investissement peut être inférieur à 10 pour cent, voire à 1 pour cent », souligne M. Rikhtegar.

Voici le processus d’investissement en capital-risque typique d’une entreprise en démarrage qui réussit à obtenir du capital-risque :

- Sélection : L’associé commandité trouve une entreprise qui l’intéresse

- Rencontre initiale : L’entreprise présente sa société à l’associé commandité aux fins d’examen

- Évaluation/contrôle diligent : L’équipe de fondateurs, la dynamique du marché, le modèle d’entreprise, la proposition de valeur, l’utilisation des recettes et les conditions/prix visés font l’objet d’une évaluation initiale et d’un examen approfondi. Plusieurs discussions ont lieu à ce stade

- Réunion des partenaires : L’associé commandité principal se prépare à présenter le mémorandum d’investissement à la réunion des partenaires du fonds, et à déterminer les prochaines étapes selon la décision prise par le comité d’investissement

- Contrôle diligent final : Avant la signature, les dernières vérifications préalables sont effectuées, notamment en ce qui concerne la tarification, les conditions d’investissement, le syndicat d’investisseurs, les droits de gouvernance et ainsi de suite

- Signature : L’associé commandité signe la feuille de modalités pour confirmer son engagement à l’égard de la transaction

En prévision de la signature d’un accord, un fonds de capital de risque « lance un appel de capital » auprès de ses associés commanditaires, car ce n’est qu’à ce moment-là qu’il a besoin des fonds nécessaires pour mener à bien l’investissement. L’appel de capital est le processus formel par lequel un fonds avise ses associés commanditaires de fournir leur part proportionnelle du montant cible de l’appel de capital, dans un certain délai — généralement 60 jours. La majorité du capital engagé du fonds est appelé au cours des quatre ou cinq premières années de la durée du fonds, lorsque celui-ci déploie activement la majorité du capital dans la constitution du portefeuille sous-jacent.

Les attentes des entreprises en démarrage qui font appel au capital-risque

Une fois l’entente signée et le capital transféré du fonds à l’entreprise, le partenariat entre ces deux entités débute officiellement. En tant qu’actionnaires de l’entreprise, les sociétés de capital-risque ont leur mot à dire dans sa gestion, mais le degré d’implication active varie d’une société à l’autre en fonction de la stratégie de leur fonds. Les associés commandités apportent souvent un soutien précieux dans des domaines tels que la gouvernance d’entreprise, la mise en marché, le développement commercial, la consolidation de l’équipe, le recrutement des cadres, la structuration de la rémunération et l’établissement des rapports financiers.

Grâce à l’injection de capitaux frais, les entreprises en démarrage peuvent étendre leurs activités, recruter les meilleurs talents, investir dans des produits et des initiatives de croissance, et renforcer leur position sur le marché. Parce que les sociétés de capital-risque attendent un rendement élevé de leur investissement (compte tenu du risque qui accompagne l’investissement à un stade précoce), une pression énorme est traditionnellement exercée sur l’entreprise, qui doit constamment se développer, apprendre, procéder à des itérations et étendre ses activités.

Les capitaux étant moins disponibles que par le passé, la mission de « croissance à tout prix » a été abandonnée au profit d’une croissance efficace en capital.

Les capitaux étant moins disponibles que par le passé, la mission de « croissance à tout prix » a été abandonnée au profit d’une croissance efficace en capital », déclare M. Rikhtegar.

Ce que les entreprises en démarrage doivent prendre en compte lorsqu’elles recherchent du capital-risque

Si vous êtes un fondateur qui envisage pour la première fois de faire appel à du capital-risque, le processus peut comporter une courbe d’apprentissage abrupte. De la compréhension de la nouvelle terminologie à l’élaboration du bon argumentaire et à la recherche de sociétés de capital-risque, le chemin vers votre première ronde de financement réussie ne sera probablement pas facile. Il y a plusieurs façons de s’assurer que votre entreprise obtient le financement de démarrage dont elle a besoin pour se développer et conclure un partenariat fructueux dans lequel l’orientation et la vision de l’entreprise sont claires et cohérentes pour toutes les parties.

Comprendre le modèle d’entreprise du capital-risque

« L’une des plus grandes lacunes que je vois dans l’écosystème actuel est le manque de compréhension, par les fondateurs, du modèle d’affaires des capital-risqueurs et de leurs motivations en tant que directeurs de fonds, constate M. Rikhtegar. En conséquence, les fondateurs peuvent s’engager dans des partenariats avec des capital-risqueurs sans avoir une bonne compréhension de leurs motivations et attentes sous-jacentes. En outre, les fondateurs risquent de perdre leur temps à essayer de convaincre un investisseur qui, en fin de compte, n’est pas adapté à leur entreprise. »

Il faut savoir qu’un investisseur en phase de démarrage souscrit généralement à un investissement par un multiple tel que 10x à 50x l’objectif de son investissement initial, ou par un multiple de son fonds, tel que 1,0x. Cependant, dans les faits, la plupart de leurs investissements en phase de démarrage sont voués à l’échec. Il est compréhensible que les sociétés de capital-risque fixent des objectifs incroyablement ambitieux au fondateur. Ainsi, alors que le fondateur peut se réjouir d’une sortie à 25, 50 ou même 100 millions de dollars, cela peut être perçu comme un résultat non idéal par de nombreuses sociétés de capital-risque.

Afin de garantir une parfaite adéquation avant de s’engager dans un partenariat, M. Rikhtegar recommande aux fondateurs de comprendre les points suivants en amont de l’acceptation d’un investissement de la part d’un investisseur en capital-risque :

Combien d’investissements le fonds compte-t-il réaliser ?

Le nombre d’investissements et la taille de l’équipe indiquent la valeur et le soutien qu’ils seront en mesure d’apporter à votre entreprise. Par exemple, un fonds qui construit un portefeuille concentré (qui détient un nombre relativement faible d’investissements) aura probablement plus de temps et une plus grande responsabilité pour soutenir les investissements qu’un fonds qui construit une stratégie indicielle de centaines d’entreprises.

Quelle est la part du fonds en capital initial par rapport au capital de réserve ?

Cela vous indique si la société de capital-risque a la possibilité d’investir davantage dans votre entreprise dans le cas où vous atteindriez les objectifs de croissance requis.

Comment les décisions de financement subséquent sont-elles prises dans l’ensemble du portefeuille ?

Cela devrait vous permettre de comprendre quels sont les indicateurs à surveiller pour vous assurer que le capital sera disponible au moment de la prochaine collecte de fonds de votre entreprise, le cas échéant.

Où en est le fonds dans sa période de déploiement et combien de nouveaux investissements nets lui reste-t-il à réaliser ?

Même si un fonds a une taille de 100 millions de dollars, il est possible que vous vous adressiez à lui au cours de la dernière année de sa période de déploiement et qu’il ne lui reste que quelques créneaux d’investissement initial.

Établir un partenariat de confiance

La relation entre le fondateur et l’investisseur doit être considérée comme un partenariat. Pour les fondateurs qui détiennent encore la majorité de l’entreprise, un investisseur en capital-risque représentera leur premier partenaire officiel sur le tableau de structure du capital. Les fondateurs doivent se sentir à l’aise pour remettre en question, collaborer et, en fin de compte, faire confiance à cette personne ou à cette équipe. Il est essentiel que les fondateurs comprennent à quoi les sociétés de capital-risque consacreront leur temps et où elles apporteront le plus de valeur ajoutée si cela est au cœur de leur stratégie. Renseignez-vous également sur leur réputation sur le marché en tant que partenaires à forte incidence.

Privilégier le partenariat plutôt que la valorisation

Pour les entreprises en démarrage qui ont plusieurs feuilles de modalités à proposer, il est souvent plus important de choisir l’investisseur en capital-risque qui sera le partenaire le plus stratégique que de retenir l’investisseur qui offre le plus de capital aux meilleures conditions. Il est de plus en plus important, en particulier sur le marché actuel, de choisir le partenaire dont vous pensez qu’il aura la plus forte incidence stratégique sur votre entreprise, plutôt que l’investisseur qui vous offre simplement le capital le plus élevé.

Comme les entreprises ont effectué plusieurs rondes de financement avant un événement générateur de liquidités, il est dans l’intérêt supérieur d’un fondateur de préserver son avantage financier en maintenant une structure allégée et une bonne rentabilité. Il est tout aussi important de savoir exactement de combien de capitaux vous avez besoin, ce que l’injection de capitaux apportera à l’entreprise et en quoi ceux-ci lui permettront d’atteindre une position beaucoup plus avantageuse lorsqu’elle aura franchi les étapes prévues. Les investisseurs qui injectent des capitaux pendant les marchés haussiers, pour ensuite disparaître complètement dans les moments difficiles, sont à éviter.

RBCx offre un soutien aux entreprises en démarrage à tous les stades de leur croissance, et appuie certaines des entreprises technologiques et des générateurs d’idées les plus audacieux du Canada. Nous transformons notre expérience, nos réseaux et notre capital en avantage concurrentiel pour vous aider à vous développer et à exercer une influence concrète sur le monde. Parlez dès maintenant à un conseiller de RBCx pour en savoir plus sur la façon dont nous pouvons aider votre entreprise à croître.